中小企業や小規模事業者が経営改善に取り組む際、国の支援制度を活用することが非常に有効です。ここでは、金融支援を伴う本格的な経営改善を目指す「経営改善計画」と、危機前の予防的な改善を促す「早期経営改善計画」に関する支援内容・補助額を、分かりやすい表で整理しました。各制度の概要や支援内容を理解して、実際の計画策定にぜひお役立てください。

経営改善計画の支援概要と補助内容

支援の概要:

本事業は、金融支援を伴う本格的な経営改善の取り組みが必要な中小企業・小規模事業者を対象としています。国が認定した税理士などの専門家(認定経営革新等支援機関)が、経営改善計画の策定をサポートし、企業の再建・改善活動を促進します。事業者が負担する計画策定支援に必要な費用の2/3(上限額は下記参照)を、中小企業活性化協議会が負担します。なお、申請書類の作成や支援機関の検索は、専用の検索システムから行うことができます。

【補助内容】

| 支援枠 | 補助対象経費 | 補助率 | 備考 |

|---|---|---|---|

| 通常枠 | DD・計画策定支援費用 | 2/3(上限200万円) | 金融機関交渉費用は対象(任意) |

| 通常枠 | 伴走支援費用(モニタリング費用) | 2/3(上限100万円) | |

| 通常枠 | 金融機関交渉費用 | 2/3(上限10万円) | |

| 中小版GL枠 | DD費用等 | 2/3(上限300万円) | 中小版GLに基づいた取組対象 |

| 中小版GL枠 | 計画策定支援費用 | 2/3(上限300万円) | |

| 中小版GL枠 | 伴走支援費用 | 2/3(上限100万円) |

通常枠と中小版GL枠の主な違い

1. 対象となる事業者・計画の性質

通常枠は、一般的な経営改善計画の策定を支援するもので、経営状況の改善や資金繰りの安定を目的とした中小企業・小規模事業者が対象です。一方、中小版GL枠は、国が定める「中小版GL(中小企業の事業再生等に関するガイドライン)」に基づいた、より本格的な事業再生や廃業に向けた計画の策定を支援する制度です。

つまり、通常枠は一般的な経営改善支援であるのに対し、中小版GL枠は事業再生や再構築のため、より大規模な改善策を必要とする場合を対象としています。

2. 補助対象経費と補助額の上限

補助対象経費およびその上限額について、通常枠と中小版GL枠では以下のような違いがあります。

| 項目 | 通常枠 | 中小版GL枠 |

|---|---|---|

| DD・計画策定支援費用 | 2/3(上限200万円) + 金融機関交渉費用:2/3(上限10万円) | DD費用等:2/3(上限300万円) 計画策定支援費用:2/3(上限300万円) |

| 伴走支援費用 | 2/3(上限100万円) | 2/3(上限100万円) |

通常枠では、金融機関との交渉に係る費用(上限10万円)が別途補助対象となっていますが、中小版GL枠ではその項目は設けられておらず、DD関連と計画策定支援における上限がそれぞれ引き上げられている点が特徴です。つまり、事業再生など大規模な再構築を見据えた計画の場合は、中小版GL枠の方が高い補助額を受けることができる設計になっています。

3. 支援の目的と規模

通常枠は、主に経営状況の改善や資金繰りの安定化を目指す一般的な経営改善のための支援であり、比較的小規模な改善策が対象となります。一方、中小版GL枠は、事業再生や廃業といったより本格的な経営再構築を必要とするケースを想定しており、支援金額の上限が高く設定されているため、実施できる改善策の規模や内容も大きくなる傾向があります。

早期経営改善計画の支援概要と補助内容

支援の概要:

本事業は、資金繰りの管理や自社の経営状況の把握など、基本的な経営改善に取り組む中小企業者等が、国が認定した税理士などの専門家(認定経営革新等支援機関)の支援を受けながら、経営改善計画を策定する際に、その費用の2/3を補助するものです。計画策定後も、伴走支援として進捗確認や対応策の検討が行われます。申請手続きは、専用の検索システムから可能です。

【補助内容】

| 支援枠 | 補助対象経費 | 補助率 | 備考 |

|---|---|---|---|

| 通常枠 | 計画策定支援費用 | 2/3(上限15万円) | 伴走支援(期中)は事業者の希望に応じ実施 |

| 通常枠 | 伴走支援費用 | 2/3(上限5万円) | |

| 通常枠 | 伴走支援費用(決算期) | 2/3(上限5万円) |

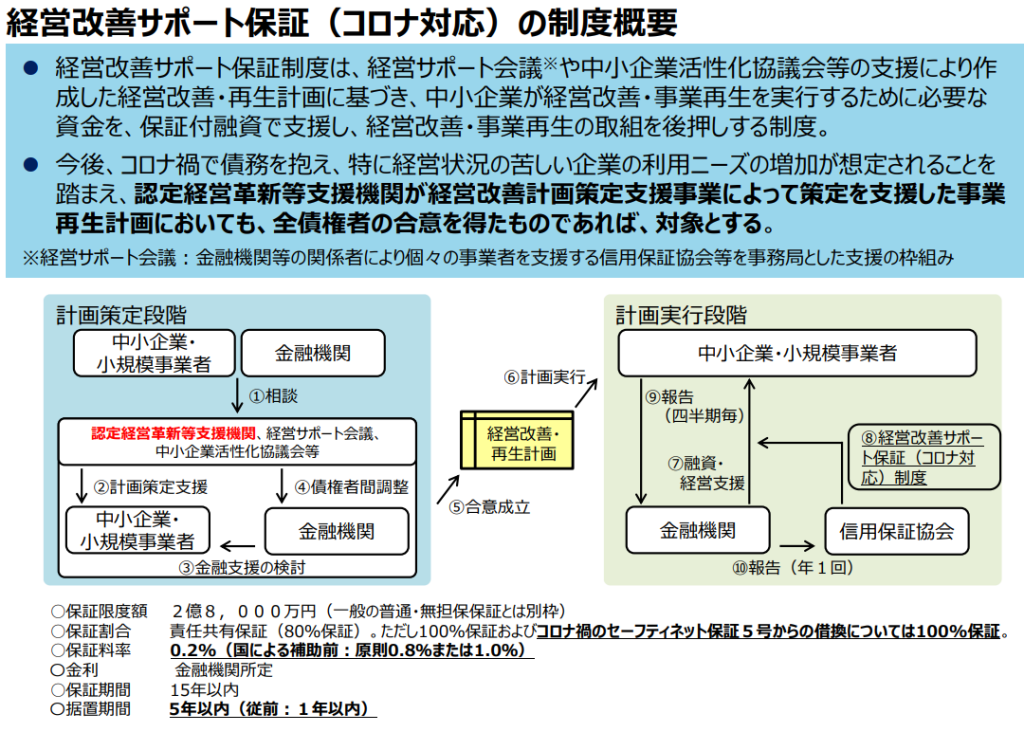

経営改善計画で使える経営改善サポート保証(コロナ対応)の制度概要

新型コロナウイルスの影響で経営環境が厳しくなっている中小企業・小規模事業者を対象に、経営改善・事業再生のための取り組みを後押しする「経営改善サポート保証(コロナ対応)制度」が設けられています。本制度は、認定経営革新等支援機関や経営サポート会議、中小企業活性化協議会などの支援を受けて策定した経営改善・再生計画に基づき、必要な資金を保証付融資により提供する仕組みです。

制度の概要

本制度は、経営サポート会議や中小企業活性化協議会などの支援を受け、認定経営革新等支援機関が作成支援を行った経営改善・再生計画に基づいて、中小企業が実際の経営改善・事業再生を実行するための資金調達を支援します。特に、コロナ禍で債務を抱え、経営状況が厳しい企業においては、全債権者の合意が得られた計画であれば、対象となります。

※ 経営サポート会議とは

金融機関などの関係者が中心となり、信用保証協会等を事務局として各事業者を支援する枠組みです。

制度利用のプロセス

本制度の利用は、計画の策定段階と実行段階に分かれており、各フェーズで以下のステップが実施されます。

【計画策定段階】

- 相談: 中小企業・小規模事業者が、認定経営革新等支援機関や経営サポート会議、中小企業活性化協議会などに相談。

- 計画策定支援: 支援機関が、経営改善・再生計画の策定をサポート。

- 金融支援の検討: 事業者と金融機関が、融資等の金融支援の可能性を検討。

- 債権者間調整: 複数の債権者との間で、計画に関する調整を実施。

- 合意成立: 全債権者の合意が得られ、経営改善・再生計画が正式に承認される。

【計画実行段階】

- 計画実行: 事業者が策定した計画に基づき、実際の経営改善・再生に向けた取り組みを開始。

- 融資・経営支援: 金融機関および信用保証協会が、必要な融資や経営支援を実施。

- 経営改善サポート保証(コロナ対応)制度: 保証付融資による支援が行われ、計画遂行を後押し。

- 四半期毎の報告: 進捗状況の確認と、必要に応じた対応策の検討。

- 年1回の報告: 全体の進捗状況をまとめた報告を実施。

保証条件の詳細

本制度における主な保証条件は、一般の普通・無担保保証とは別枠で設定されています。以下の表に、保証の主要な条件をまとめました。

| 項目 | 内容 |

|---|---|

| 保証限度額 | 2億8,000万円(別枠) |

| 保証割合 | 責任共有保証(80%保証) ※100%保証およびコロナ禍のセーフティネット保証5号からの借換は100%保証 |

| 保証料率 | 0.2%(国の補助前は原則0.8%または1.0%) |

| 金利 | 金融機関所定 |

| 保証期間 | 15年以内 |

| 据置期間 | 5年以内(従前は1年以内) |